Lors de votre séjour en Australie avec un WHV / PVT, vous allez travailler. Et qui dit travail, dit également impôts ! Eh oui, même en tant que visiteur étranger, il faudra vous acquitter de vos taxes et effectuer une déclaration d’impôts : « Tax return ». Mais la bonne nouvelle, c’est que cette déclaration vous permettra peut-être de récupérer des sous !

Le système d’imposition australien

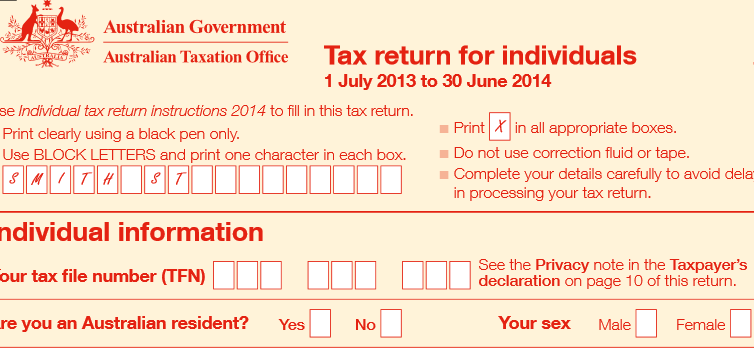

Pour travailler en Australie en toute légalité, il vous faudra commencer par obtenir un Tax File Number, que vous communiquerez à chacun de vos employeurs au début de votre contrat. Ce TFN, ou numéro d’imposition, vous identifie auprès de l’ATO (Australian Taxation Office) et vous permet de payer moins d’impôts.

En effet, des taxes seront prélevées sur chacun de vos bulletins de paie (que vous recevrez généralement toutes les semaines ou toutes les deux semaines) : les impôts sont ainsi payés à la source, au fur et à mesure. Votre taux d’imposition dépendra du montant de votre salaire et de votre statut de résident ou de non-résident.

Résident ou pas ?

Premièrement, il ne faut pas confondre le fait d’être résident australien et simplement résident du point de vue des impôts. En tant que Working Holiday, vous serez automatiquement considéré comme non-résident. En effet, depuis le 1er janvier 2017, la loi a changé et les WHV n’ont plus le droit de se déclarer résidents du point de vue des impôts, même si vous restez plus de six mois au même endroit. Attention aux vieux articles en ligne qui donneraient de mauvaises informations !

Chaque fois que vous commencez à travailler pour un employeur, vous devrez remplir une déclaration de Tax File Number, sur laquelle vous devrez indiquer que vous êtes non-résident du point de vue des impôts. Si vous vous déclarez résident, il y a des chances que l’on ne vous prélève pas assez d’impôts et que vous deviez de l’argent à l’ATO à la fin de l’année fiscale, d’où l’importance de se déclarer non-résident. Au moment des impôts, mieux vaut récupérer que devoir de l’argent !

Pour les Working Holiday Visa 2021/2022

- 0 – $45,000 : 15%

- $45,001 – $120,000 : $6,750 plus 32.5 cents for each $1 over $45,000

- $120,001 – $180,000 : $31,125 plus 37 cents for each $1 over $120,000

- $180,001 and over : $53,325 plus 45 cents for each $1 over $180,000

Au delà, utiliser le calculateur.

Le détail des taux d’imposition se consulte sur le site de l’ATO.

Prélèvement hebdomadaire, déclaration annuelle

Comme expliqué plus haut, les impôts sont prélevés à la source sur chacune de vos fiches de paie. Ce qu’il faut savoir, c’est que ces impôts prélevés à la source utilisent un taux d’imposition calculé selon le montant de votre paie de la semaine.

Le calcul opère ainsi : il y a 52 semaines dans l’année de travail. Votre paie de la semaine est donc multipliée par 52, afin d’obtenir une évaluation en temps réel de l’argent que vous gagneriez sur 1 an. Vous êtes taxé en accord avec le résultat de cette opération.

De fait, imaginons une semaine ordinaire : 30h de travail, payé $18 de l’heure, ce qui fait $540 la semaine. Multiplié par 52, on obtient un salaire annuel de $28 080. En tant que WHV, vous serez donc taxé au taux minimal, de 15% dès le premier dollar.

En revanche, lorsque vous faites une semaine exceptionnelle, par exemple en travaillant 60 heures dû à un surcroît d’activité pour les fêtes, on arrive à 60 x 18 = $1 080, ce qui multiplié par 52 aboutit à une paie annuelle de $56 160. Vous passez alors un palier qui mène à un taux d’imposition supérieur (voir calculateur).

Comme vous le voyez, ces prélèvements basés sur un calcul en temps réel sont une approximation évolutive. En revanche, lorsque vous ferez votre déclaration annuelle, vous déclarerez bien évidemment vos revenus annuels réels. C’est à ce moment-là que les approximations seront rectifiées. Si vous avez payé trop d’impôts, on vous remboursera (c’est ce qu’on appelle le « Tax back »). Si vous n’en avez pas payé assez, les impôts vous réclameront leur dû.

Faire son tax return

L’année fiscale australienne se termine le 30 juin. Chaque année, vous avez donc du 1er juillet au 31 octobre pour faire votre déclaration d’impôts. Pour l’effectuer, rien de plus simple : rendez-vous sur le site internet de l’ATO

et rentrez votre déclaration en ligne tax return par le biais de myTax en créant au préalable un compte myGov qui vous permettra ensuite de vous connecter directement.

Pour remplir votre déclaration, vous aurez uniquement besoin de votre TFN et de vos Payment Summary, c’est-à-dire le récapitulatif des salaires gagnés.

Alternativement, vous pouvez également vous rendre directement à l’un des bureaux de l’ATO et faire votre déclaration tax return sur place avec un formulaire papier. Cela revient exactement au même, c’est juste un peu moins pratique.

Toutefois, si vous ne vous sentez pas en confiance avec le processus de déclaration de la tax return, vous rendre à l’ATO vous permettra de poser des questions aux employés et de vous faire aider.

Notez que si faire votre déclaration vous inquiète réellement, par exemple parce que vous ne parlez pas bien anglais ou parce que vous avez égaré vos Payment Summary ou vos fiches de paie, vous pouvez également passer par un comptable ou par des agences spécialisées dans les déclarations d’impôts pour les voyageurs étrangers. Notamment Taxback, partenaire du site.

Ces professionnels feront tout le travail pour vous, mais vous prendront bien évidemment une commission au passage.

Une fois votre déclaration remplie et envoyée, ne reste plus qu’à attendre quelques semaines. Si vous avez la chance de récupérer des impôts, les sous qui vous sont dus seront versés directement dans votre compte en banque ou vous seront envoyés par chèque.

Superannuation

Concernant la Superannuation, vous pouvez consulter ce sujet sur notre forum : Démarche pour récupérer la superannuation

Logiciel probablement pas utilisable pour les macs-users…

A confirmer ?

Effectivement, le logiciel fonctionne seulement sur Windows (XP, Vista, 7). Les utilisateurs de Linux sont eux aussi pénalisés à ce niveau là.

Quelques (maigres) informations à ce sujet sur le site de l’ATO : http://www.ato.gov.au/individuals/content.asp?doc=/content/73931.htm

Que se passe-t-il si on ne déclare pas les impôts?

A partir du moment où tu travailles en Australie, tu es légalement tenu de faire ta déclaration d’impôts. Ne pas l’effectuer te place dans une situation irrégulière – au mieux, tu as de la chance et cela passe inaperçu ; au pire, le gouvernement australien viendra te chercher quelques noises. Mieux vaut être prudent 🙂

Que se passe-t-il si on travaille durant l’année fiscale et que la date de retour en France se situe avant le 1er juillet? Faut-il déclarer ses impôts? Le tax back peut-il être versé sur un compte bancaire en France ou bien le chèque peut-il être envoyé à une adresse française?

Il faut toujours déclarer ses impôts. Si tu quittes l’Australie avant le 1er juillet, tu peux faire une déclaration de revenus anticipée : voir les détails sur le site de l’ATO. Le chèque te sera envoyée à l’adresse que tu auras indiquée, même si celle-ci est en France 🙂

Bonjour à tous,

Difficile à comprendre tout ca. En gros je suis non resident, je vais bosser 3 mois au même taux horaire (19$) avec a peu prés le même nombre d’heure dans la semaine (37,5h) quel serait l’état de ma déclaration?

Aurais-je à payer des impôts en plus? Je parle même pas de tax return car difficile de compter dessus. Car sur les barèmes de l’Ato c’est pas très clair je trouve…

Cheers

Bonjour, J’ai travaillé 7 semaines dans un car wash en tant que contracteur, c’est a dire que j’ai un ABN et donc que mes taxes n’étaient pas prises à la source (je n’ai donc encore rien payé au gouvernement, tout est encore dans ma poche ! )Normalement je dois payer mes taxes à la fin de l’année fiscale. Comment cela se passe dans ce cas la ? Estce la même procédure ? Dois je utiliser le formulaire e-tax ? Comment se faire rembourser alors que je n’ai pas encore payé ? … tout pleins de questions sans réponses. Merci de m’éclairer sur un cas un peu particulier.

Bonjour, question bête: j’ai travaillé en 2009 en Australie, mais je n’ai jamais rien fait pour tout cela, c’est trop tard?

Oui tu peux encore récupérer tes taxes pour 2009 ! 😉

Cédric

Bonjour, Merci de ce post très instructif.

J’ai fait une demande en septembre 2011 pour l’année 2010-2011. J’ai du faire une erreur dans ma demande en déclarant que j’étais « non résident » car j’ai récupérer une quarantaine de dollars seulement.

Sais tu si il est possible de refaire la demande de tax return par le biais du même logiciel?

Thomas

Il y a peu de chances… Surtout si tu déclare une deuxième fois quelque chose de différent!

J’ai travaillé 2 mois dans une ferme à Dubbo et je me suis mis résident pour toucher plus d’argent sur le moment, donc logiquement j’aurais moins de tax return mais est il légale de se mettre résident pour les taxs alors que je ne le suis pas ? L’état va quand même me devoir de l’argent et pas l’inverse !

Bonjour, j’ai fait 4 mois de fruit picking en 2008, est ce toujours possible de récupérer mes taxes? J’ai reçu un email de taxback.com début juin, qui me disait que c ‘était ma dernière année pour les récupérer?

Salut tout le monde ! Bon, avant d’exposer mon petit soucis, je tiens à dire que j’ai vraiment essayé de le résoudre toute seule, mais rien à faire! Voilà, je passe par une agence via internet pour récuperer mes taxes ( je suis de retour en france) mais le problème c’est que lorsqu’ils me demandent mon bsb number et mon account number ça ne marche pas. Ils me disent que le BSB number doit comporter 6 chiffres, à quoi correspondent ils ? et pour l’account number, pareil, lorsque je mets mon rib ils disent que « Field does not have correct format » .. si ce sont des questions bêtes j’en suis désolé mais un peu d’aide serai tout de même la bienvenue ! Merci

bonjour

si j’ai bien compris, les 6 premiers mois de travail, ont est obligatoirement Non-resident et donc taxe a 29%

et apres ces 6 mois, si ont est reste au meme endroit on peut alors se declare resident et seulement a partir de ce moment ont sera taxe a 15%?

et donc la taxe return correspond au 14% de difference d’imposition sur les 6 mois qui ont servi a etre « resident »

C’est bien sa?

merci

Hey mates !

Je travaille 5j/semaine comme graphiste a temps plein dans la meme entreprise et suis enregistre pour le moment en « non-resident », -> 29% d’impots.

J’aurai vecu au final en Australie 6mois piles (arrive le 22juin et retour en France le 23decembre 2012)

MAIS j’y aurai travaille un petit peu moins (du 25 juin au 21 dec).

Quand vous dites : « si vous vivez et travaillez au même endroit pendant 6 mois ou plus ».

Est-ce que ce sont les dates d’entree et de sortie du territoire qui comptent ou bien les dates de debut et fin de contract ?

Et donc pensez-vous qu’une reevaluation de mes taxes (passer de 29% a 20% par ex.), puisse etre faite apres coup ?

Many thanks !

tu l’as resolu? si tu as besoin d’aide moi j’habite ici, je peux peut etre t’aider!

salut tout le monde, tout d’abord merci pour le post.

si j’arrive en Australie en janvier et repars vers novembre et vu que l’année fiscale se termine en juin, dois-je faire deux demandes de Tax return (une en juin et une quand je rentre) ou puis-je tout faire directement quand je rentre?

merci

Salut. Tu dis que c’est possible de récupérer les tax back d’il y a quelques années mais est-ce que ça marche avec le logiciel de 2012 ou il faut passer par une agence spécialisée?

Merci

Je m’apprete a faire mon tax return sur internet. Je suis en france. Comment cela se passe t-il on m’envoie un cheque? Et quand sait-on combien on recupere? Immediatement ou seulement une fois que l’on reçoit l’argent?

Salut Maria, perso j’ai acheté un guide et ils conseils de faire une première demande début juillet puis une deuxième demande anticipé et légal puisque tu quittes le territoire. Je te déconseille de quitter l’australie avant d’avoir rempli tes formulaires de taxreturn. En tout cas grâce à ce guide j’ai récupérer toutes mes taxes en deux demandes l’année dernière quand j’étai en Australie. Tiens je te l’ai retrouvé: http://travel-exp.com/australie/taxreturn

Au plaisir

salut à tous! bon la question à déjà été posé de nombreuses fois mais je n’ai jamais trouvé la réponse à ma question.

j’ai travaillé dans 3 différentes fermes pour ma dernières je n’ai jamais reçus mon PAYG(final payslip) vu que j’ai quitté l’Australie juste après, j’ai envoyé un mail à la ferme mais pas de réponses, ils m’avaient dit qu’on pouvait les recuperer directement sur le site australia.gov mais je n’ai pas trouvé. est il possible de recuperer cette feuille?

merci d’avance seb

Salut, si tu as bossé dans 3 fermes les 3 devraient t’envoyer une PAYG à l’adresse que tu leur a donné.

Cependant tu n’en a pas besoin puisque tu fais une demande de taxreturn anticipé et que cette fameuse PAYG est envoyé en fin d’année fiscale. Tes fiches de payes te seront d’une grande aide par contre..

Bonjour,

J’ai bossé 6 mois en Australie au mm endroit, je suis rentrée en france il y a maintenant 2 mois et avant de partir j’ai fait ma demande de Tax Return directement au bureau des taxes à Melbourne. Le monsieur à été très sympa, m’a tout bien expliquer, je suis donc rentrée confiance et contente !! Mais là rien ne vas plus, j’ai été déposer mon chèque à ma banque et il leur est impossible d’en faire qlq chose et mm apparement, la somme indiqué sur le fameux chèque n’est pas une somme à recevoir, mais une somme à payer …. 3700 dollars … je ne comprend pas car tout au long de mes 6 mois j’ai été taxer à 30% et j’étais bien non résidente …. HELP ME PLEASE !!!

Salut Julie,

Je suis en train de m’occuper du tax return et je viens de lire ton commentaire. Serait-ilpossible de m’envoyer ce guide par mail? Merci d’avance.

Céline

Pour l’envoie de la PAYG, l’employeur l’envoie à quelle date? car je ne vais pas tarder à partir du territoire et je sens que cela sera plus difficile de le recuperer après?

Merci d’avance.

Bonjour à tous,

Alors voila, j’explique mon problème, j’ai fais ma demande de tax return par le biais d’une agence (PeterPan) mi-mars… Et depuis, plus rien, nous somme mi-Juin et je n’en vois aucunement la couleur.

Est-ce normal, y’a t’il un lien qui me permettrais de suivre ma demande?

Je m’inquiete et j’ai peur de m’être fait escroquer par le mec qui s’est occupé de mon dossier.

D’avance merci pour vos réponses

Michael

Salut! petite question, je suis actuellement fille au pair a Brisbane et je suis payer cash toute les semaines, est-ce que je dois faire une déclaration ? est-ce que je peux espérer avoir un retour d’impôts avec ça ? merci 🙂 Claudia.

Je cherche et j’essaie de comprendre, mais je ne trouve pas de réponse claire. Quand on est taxer en tant que non résident à 32.5%, comment fonctionne le tax return ??? Sommes nous supposé de tout récupérer ou c’est certain qu’on récupère rien (avec un salaire de moins de

3000$) !?? Répondez moi ;-):wacko:

Exactement le même problème qu’Heidi et Ben!

On a été taxé a 32.5%… Maintenant on me demande de payer 1.80$ à l’état…Euh je suis taxé plus et je dois payé en plus?? Alors que j’ai toujours été déclaré non résidente!

Normalement ce cas de figure n’est il pas que pour ceux qui sont non résident, déclaré résident?

Mes potes de la ferme me dise de mettre que je suis résidente…Mais je veux pas mentir…!

Bonjour,

J’espere que vous allez pouvoir eclairer ma lanterne car je suis perdue!! Je me suis arretee en Australie pendant 2 mois lors d’un tour du monde. J’ai travaillé a Melbourne pendant 1 mois avec un WHV et j’ai gagné env 2500$.

Je dois faire mon tax return mais je ne comprends pas tout du tout… J’ai ete taxé au maximum car je n’etais pas residente.

Est-ce que je suis censee recuperer mes taxes? On m’avait dit que oui… Mais je ne sais pas du tout comment ca se passe!

Merci d’avance pour votre aide!!!

Lylou

J’ai aussi le même problème d’être taxée 2 fois à 32.5% en étant déclarée « non résident ». Quelqu’un aurait trouvé une solution ?

bonjour tout le monde !! petite interrogation

avec un ami nous sommes arrives en australie depuis peu (3/4 jours) et apres etre aller activer nos comptes bancaires a la westpac dans la foulee on a fait la demande pour notre tfn (sans rapport mais il semble que l’application marche mieux sur internet explorer que sur google chrome ou mozilla), malheureusement en voulant trop bien faire dans la partie ou ils nous demandent un ABN, on a fouiller dans les papiers de la banque et on en a trouver un (sur la fiche de superranuation a donner a nos employeurs) donc on en a renseigner un. seulement voila il semble que ce soit l’ABN de la banque vu que sur nos deux papiers ce soit le meme ABN, et qu’en faisant des recherches sur les forums il semblerait que l’ABN soit en fait reserver aux auto-entrepreneurs… Que faire ? je tente de les contacter depuis mais ils me renvoient d’un service a l’autre, j’imagine que je ne peux pas faire une seconde demande vu que mon numero de passeport a ete renseigner lors d ela premiere demande. merci de votre aide ! et enjoy australia !!!

Hello,

Je vois beaucoup de questions sans réponse, mais je vais quand meme tenter ma question.

Je suis allé au bout de l’interminable questionnaire du e-tax, pour arriver a l’estimation qui me dit que je dois plus de $2000 a l’ATO…

Savez vous comment cela est il possible? Je n’ai pas l’impression d’avoir fait d’erreur, meme si les questions sont vraiment difficiles a comprendre…

J’ai travaillé normalement environ 4 mois.

Savez vous a partir de combien a-t-on payé assez de tax?

Du coup j’hesite a valider ma demande en ligne, j’ai déjà perdu beaucoup d’argent en Australie, alors je ne voudrait pas etre obligée de payer encore…

Merci pour toute réaction, explication, conseil…

Cheers

Hi,

J’ai découvert que beaucoup de Français font l’erreur de résident/non résident lors du TAX return donc je vais essayer de clarifier l’affaire.

Pour être considéré comme TAX resident vous devez avoir vécu/travaillé au même endroit pour plus de 6 mois OU votre intention est de le faire (en Anglais: « intend to »).

Ça signifie que même si vous n’êtes pas en Australie depuis 6 mois au 30 juin mais que vous prévoyez d’y rester plus de 6 mois vous pouvez vous déclarer TAX Résident (source ATO).

Je suis arrivé en Australie 2 janvier et j’étais en Australie depuis 5mois 28 jours au 30 juin. J’ai durant cette période payé mes taxes en tant que résident.

Lors du TAX Return j’ai découvert que non-résident je dois rembourser 3800$ ou résident l’état me doit 1000$. En suivant le « intend to » j’ai bien récupérer mon argent.

Renseignez vous bien

Cheers

Bonjour à tous. Je suis déclarer Résident. En 6 mois je vais gagner 16000 dollars. Taxer a 19 %, je vais donc récupérer 3185 dollars, soit un peu plus de 2000 euros ? Est je raison ? Merci

Bonjour,

J’ai bossé environ 2 mois pour une compagnie en australie, mais je viens de m’apercevoir que je n’ai pas renvoyé le formulaire de TFN à l’ATO quand j’ai commencé, et je ne travaille plus pour cette compagnie depuis quelques mois déjà. Autrement dit je n’ai jamais déclarer mon travail à l’ATO.

Est-ce que je peux envoyer le formulaire maintenant avec 6 mois de retard ??

Bonjour,

Quelqu’un a t il déjà essayé de faire ça déclaration pour l’année 2013?

Il faut passer par l’application MyGouv et link le compte de l’ATO ce qui est impossible pour un WHV ! Des solutions par rapport à cela ?

Merci pour votre aide. =)

Bonjour, j’ai justement essayé de faire ma declaration 2013 et impossible de « linker », je me heurte au meme probleme que toi…

Hello,

Si vous n’arrivez pas a le faire en ligne c’est simplement qu’il n’est pas toujours possible de le faire en ligne quand c’est votre premiere fois. Du coup il faut se rendre dans un ATO directement c’est le plus simple.

Je suis dans la même situation, impossible de linker MyGouv au compte ATO. De plus, je ne suis plus en Australie.

Apparemment il est possible de télécharger la déclaration au format PDF (https://www.ato.gov.au/Individuals/Tax-return/2014/In-detail/Publications/Tax-return-for-individuals-2013-14) et de l’envoyé par courrier postal à cette adresse depuis l’étranger :

Australian Taxation Office

GPO Box 9845

SYDNEY NSW 2001, AUSTRALIA.

Si quelq’un a déjà tenter cela, est-il possible d’avoir un retour confirmant la chose?

Merci 😉

salut tout le monde ;-):biggrin: ,

j ai fait ma declaration d impots en format papier, et je recois en reponse, ma notice of assessment avec un montant dut a l etat australien, en plus de mon pay less as you go (PAYG) deja payé. et la j allucine un peu. en tant que non resident, je pensais que ce PAYG allait m etre rendu en quittant l australie en fin de WHV mais il n en est rien ! je suis un peu perdu. je les aient appelés pr avoir des precisions mais pr eux c est clair. mon revenu taxable est de 19538$, le montant en tax est de 6349,85$ , ils m ont deja prelevés en PAYG 3758$ donc je leur doit donc encore 2591,86$ . je n en revient pas . moi qui entendais partout que l on recuperait des tax en fin de visa. ca vous parait coherent ?

merci de m avoir lu et merci pr vos reponses avisees !

Bonjour,

Tout d abord merci pour ce super site et toutes ces Infos supers utiles c est tres sympa de faire tout ca!

J aurai besoin de quelques Infos complementaires a propos des taxes pour etre sure de pas faire de boulette. Je finis mon premier visa d ici peu et je voudrais renter en France quelques temps avant de revenir pour ma deuxieme annee. Si je fais annuler mon visa pour recuperer ma superannuation est ce definitif ( je n ai pas encore fait l application pour le second) ou je peux recuperer mon argent demander le deuxieme visa après et repartir a 0? Et pour les taxes back meme question, vu que je compte revenir, dois je attendre la fin de l annee fiscale pour les toucher ou puis je les demander a mon depart?

Merci bien, bonne journey a tous

Salut j’ai eu du mal a comprendre aussi voilà un bon site pour répondre à une bonne partie des questions

http://www.toothbrushnomads.com/australie/tax-return-impot/

Salut, j’ai un soucis :

j’ai bossé 1 mois et demi en plonge (déclaré) à Perth, et j’ai payé 1600$ de taxes. Avant de partir à la fin de mon WHV mi Aout dernier, je suis allé à l’ATO et j’ai remplis tous les papiers nécessaires pour récupérer cet argent. On m’a dit « 11 semaines pour récupérer vos taxes ». 2 mois et demi après, je reçois une lettre à mon domicile français qui indique que j’ai bien payé 1600$ de taxes, et me demandant de payer 2,20$ de ‘BPAY’ que je fais sur internet comme indiqué, pour une raison que j’ignore un peu, j’imagine pour accéder à leur virement. Sauf que voilà, aujourd’hui un mois après je n’ai toujours rien reçu.

L’ambassade d’Australie n’a strictement aucune idée de ce que je dois faire, et d’ici en France, je n’arrive pas à appeler le Tax Office.

Que dois-je faire ? Qui dois-je appeler? Quelqu’un pourrait m’éclairer ?

Merci !

Zitoune.

Salut tout le monde,

J’ai une question spécifique à propos du taxback et j’espère que vous pourrez m’éclairer la dessus.

Je suis arrivé en Australie début septembre 2014 et j’ai une opportunité professionnelle dans mon pays d’origine, donc je vais certainement quitter l’Australie précipitamment…

J’ai travaillé 6 semaines dans une ferme et payé 700$ de taxes au taux de résident.

Ma question est donc la suivante :

1) Si je quitte la pays avant les 6 mois de résident, je devrai donc payé la différence à l’ATO (Taxes de non résident 32,5%), soit encore +- 700$ ?

2) Si je quitte l’Australie juste après mes 6 mois, je pourrai logiquement faire valoir mon statut de résident et donc récupérer les 700$ payé lors de mon travail ?

Je voulais savoir si mon raisonnement semble logique ? Sachant que je n’ai pas une date de départ obligatoire, pouvez vous me confirmer qu’il vaut donc mieux que je quitte l’Australie juste après mes 6 mois, pour récupérer mes taxes, au lieu d’en payer en plus ?

Merci de votre confirmation à ce sujet 😉

Bonjour a tous!

J’ai une question par rapport à l’ABN! J’ai travaillé dans la construction en utilisant mon ABN (déclaré en tant qu’ouvrier polyvalent). J’ai envoyé des factures à mon patron qui m’a fait des virements bancaires…

Comment se passe les tax backdans ce cas la?

Merci par avance

Bonjour,

J’aimerais avoir des renseignements sur les taxes backs,

Après avoir établit toutes les démarches pour les récupérer auprès taxback.com, ils m’appellent pour m’annoncer que je ne pas acquérir les taxes que j’ai cotisées car je suis restée moins de 6 mois en Australie.

J’ai travaillé pendant 4 mois et vécue pendant 5 mois avec un WHV. J’ai cotisé environ 3000$ de taxes.

J’ai été très déçue car j’étais persuadée de pouvoir les avoir une fois revenu en France.

Seulement je ne savais pas qu’il pouvait y avoir des règlementations à ce sujet.

Pouvez-vous me dire s’il n’y a pas un moyen de pouvoir les récupérer autrement.

Merci d’avance

Normalement tu peux quand même les avoir une fois en France, mais quoi qu’il arrive, il me semble bien que ça doit être sur un compte Australien.

Le mieux serait de contacter l’ATO (https://www.ato.gov.au/About-ATO/About-us/Contact-us/%5B/url%5D).

Bonjour,

Après un an en Australie en WHV je suis rentrée en novembre dernier. J’ai reçu il y a quelques jours le payment summary pour pouvoir réclamer mes taxes sur la periode juillet à novembre 2014.

J’ai créée un compte sur myGov et rempli toutes les infos sans soucis.

Mais problème au moment de rentrer les informations du compte bancaire sur lequel me faire payer les taxes, je dois forcément donner les coordonnées d’un compte australien (BSB + Account number).

Malheuresement j’ai fermé mon compte Westpac lorsque j’ai quitté le territoire définitivement il y a 8 mois. Y a-t-il une solution pour demander le paiement directement depuis le site du gouvernement sur un compte en banque français ? Ou vais-je devoir faire appel à une société type TaxBack alors que je n’en ai pas besoin ?

Merci 🙂

Bonjour,

Je viens supplier votre aide ici concernant le tax return. Je pensais que ce serait simple, mais il s’avère que PAS DU TOUT !!!

D’abord, j’avais prévu de le faire moi-même mais il s’avère que j’ai jeté ma puce de téléphone Australien qui m’empêche de recevoir le code sécurité, et l’ATO n’arrive pas à résoudre le problème (donc pas de link entre mygov et ATO, et déclaration impossible) … BREF!

J’ai demandé de l’aide à Etax Accountant qui me dit que je devrais payer 192 AUD à l’ATO, décision que je ne comprend pas!!! J’ai travaillé 3 mois dans 2 jobs qui me prélevaient chacun comme non-résident, soit 32.5% de tax. Je ne suis pas restée 6 mois dans la même ville mais toutes les compagnies telles que taxback me disent que je suis résidente car je suis restée 6 mois en Australie (petite fraude selon moi!). L’ensemble de mes tax s’élèvent à 3716 AUD, et selon les compagnies je devrais soit récupérer 3500 AUD, soit payer 192 AUD !!!!!! Quelle galère!!!

Est-ce que qqun saurait m’aider?

Merci d’avance à vous & excellente journée

Marion

PS: Ne prenez pas ETAX ACCOUNTANT, je ne pense pas qu’ils soient fiables (leur calculateur me donné 181 AUD BACK même avec un statut de non-résident; après revue du dossier c’est 195 à payer !!! Je pense qu’ils veulent juste que je les paye et que je ne fasse pas ma déclaration avec eux … ce que je vais d’ailleurs devoir faire! Voilà c’est dit 😉

J’arrive le 13 de ce mois en australie. Je quitte le pays 1 ans plus tard.

D’après vous, pourrais-je troucher mes Tax Return pour la période Octobre/Juin ?

Bonjour,

J’ai besoin d’aide pour mon tax return.

Mes employeurs en australie m’ont coché en tant que résidente mais je suis restée moins de 6 mois en australie ( a 6 jours près) ce qui fait que je suis non résidente.

Est-ce que je vais pouvoir récupérer mes taxes ou leur devoir de l’argent ?

Est-ce que je peux faire un tax amendment ?

J’ai essayé avec la compagnie taxback ils ne sont pas très clair et me disent que je dois 1500$ ce que je ne trouve pas normal !

Merci 🙂

Mermaid c’est bien normal au contraire ! Tu étais déclarée comme une résidente et tu ne l’étais finalement pas donc c’est toi qui doit de l’argent à l’Australie et pas le contraire.

Florent Duchalet : ben oui tu pourras faire ton tax return comme tout le monde à partir de juillet prochain pour l’année qui viendra de s’écouler…

Bonjour,

C’est ma deuxième année en Australie. Je retourne en France en Mai. Mon visa ce termine en Janvier. Je suis considérer comme résidente. Est ce que je dois annuler mon visa pour récupéré mes taxes? ou est-ce je devrais attendre la fin de l’année fiscale?

Merci

Bonjour,

Comme beaucoup j’ai passé une année en Oz et me voila de retour ^^

Alors je voulais faire mon tax return, j’ai les papiers et tout le tralala, mais quand j essaye de me connecter j’ai le message » A932.02 – Ineligible to link

You are ineligible to link the Australian Taxation Office (ATO) to your myGov account as the ATO has insufficient information to verify your identity.

This may be information that the ATO created, or information that has been reported to the ATO by an institution that you deal with. »

Des idées de comment je peux accéder au service et faire mon tax return ?

Merci d’avance 🙂

Cheers

Bonjour,

J’étais en student visa en Australie il y a 2ans, j’ai travaillé j’avais donc un TFN. Est-ce que celui-ci est toujours valable maintenant que j’y retourne en WHV ? Ou dois-je refaire une demande en arrivant ?

Merci d’avance

Alyssa

Bonjour,

j’ai travaillé pendant un an en Australie, de septembre 2014 à Aout 2015. Je voulais savoir si j’aurais dû déclarer mes revenus en France, gagner en Australie. J’ai déjà fait mon tax return ainsi que le superannuation.

Avons nous droit au chomage en France en sachant que j’ai travaillé pendant 1 an en Australie ?

Merci d’avance.

Bonjour,

Combien de temps prend la démarche de récupération des taxes si l’on se rend dans un bureau de taxback.com ?

Peut-on faire la demande au près de cette organisme et sortir du territoire quelques jours après ?

Merci d’avance